Processi decisionali, emozioni, pregiudizi mentali e fattori ambientali ed esterni possono influenzare la scelta degli investimenti, l’atteggiamento verso la gestione del denaro e l’approccio complessivo verso le finanze.

Economia e psicologia vanno spesso a braccetto e si influenzano reciprocamente, nel bene e nel male.

Già, perché spesso possiamo lasciarci trasportare dal timore, così come dalla fantasia, dai grandi sogni o da storie di successo, che però nulla hanno a che fare con la nostra realtà dei fatti.

Tutti vogliono trovare il prossimo Big Short (grande scommessa al ribasso) e diventare un inaspettato “eroe finanziario”. Il problema è che certe cose si verificano solo una volta nella vita.

A cosa mi riferisco quando parlo di Big Short? Proprio al libro e al film The Big Short.

Anche queste situazioni di intrattenimento, infatti, possono essere occasioni in cui ci lasciamo influenzare ed entra in gioco un comportamento non del tutto positivo per il nostro denaro.

Molti appassionati di finanza e non, infatti, che hanno visto il film, probabilmente hanno portato a casa una lezione errata.

L’influenza esterne sulle decisioni finanziarie: un esempio

Partiamo da The Big Short: il film racconta la storia vera di Michael Burry e di come, insieme al suo team, abbia previsto lo scoppio dei mutui subprime del 2007. Così da riuscire a investire al ribasso e guadagnare fortuna (e fama) durante la conseguente crisi dei mercati.

Tuttavia, ritengo che la visione di The Big Short abbia fatto perdere agli investitori più denaro degli ultimi 3 mercati ribassisti messi insieme.

Mi spiego meglio.

Ogni spettatore si è lasciato incantare dal modo in cui nel film la Grande Crisi Finanziaria del 2008 sembrava così ovvia. In realtà pochissime persone hanno visto arrivare la crisi. Questa percezione, però, ha fatto sì che una moltitudine di investitori siano convinti di poter fare la stessa cosa, in un caso analogo.

Un altro aspetto che ha creato una visione distorta della situazione economica è stata la figura di John Paulson. Se è vero che con le sue scelte ha guadagnato circa 4 miliardi di dollari, vendendo allo scoperto il mercato dei mutui subprime, è anche vero che dopo quella grande performance non ci sia stato molto altro di indovinato per lui.

Nonostante il grande successo e le enormi masse che gli arrivarono da gestire, alla fine, Paulson chiuse il suo hedge fund e decise di limitarsi a gestire tutti i miliardi che aveva guadagnato.

Finanza comportamentale e teoria contrarian

Un fulmine non colpisce due volte nello stesso punto – vale anche per la finanza – e le storie di successo di “una volta e basta” sono innumerevoli.

Le lezioni che dovremmo imparare sono:

- non abbiamo una crisi finanziaria globale ogni anno

- i mercati possono essere un luogo avvilente, se non affrontati con la giusta dose di umiltà.

Eppure, fanno sempre più notizia quelli che “indovinano” un grande crollo che dura 1, 2 anni, anziché coloro che rimangono investiti per 10, 20 anni creando una fortuna.

Proprio questo punto di vista ha portato molti a vedere una comoda posizione da assumere per fare soldi quella dei contrarian.

Contrarian è il modo in cui in finanza si definisce un pessimista, un investitore che investe appunto “contro” il mercato (solitamente in grossi fondi di investimento). Per gli investitori privati, le cose cambiano leggermente e l’essere pessimisti si traduce nel non investire, nell’aspettare sempre la “prossima crisi” in arrivo.

Andare controcorrente nei momenti opportuni può essere una strategia meravigliosa. Il problema è che non si può essere un contrarian in ogni momento. Il più delle volte la tendenza sui mercati è positiva e combatterla è una strategia perdente.

Come disse una volta Jeff Bezos: “I contrarian di solito hanno torto”.

La teoria contrarian è efficace con i mercati attuali?

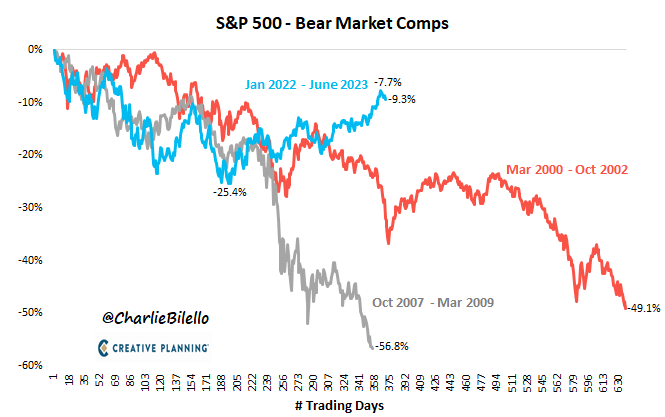

Già da qualche mese è stato sviluppato un grafico per valutare il ribasso in corso. Diamo uno sguardo ai dati raccolti:

L’impressione iniziale è stata che il ribasso in corso seguisse le orme di quelli del 2000 e 2008, facendo ipotizzare che il peggio dovesse ancora arrivare.

A distanza di pochi mesi, però, la linea azzurra che identifica il ribasso del 2022, ha preso una strada diversa.

Questo non significa che tutti i problemi di economia e mercati siano risolti, è ovvio, ma solo che spesso determinati grafici e dati vengono interpretati in base a ciò che si vuol vedere, decontestualizzandoli e creando scenari futuri che nessuno sa se poi si verificheranno.

Quali sono i punti di debolezza di un approccio contrarian?

Un altro grande equivoco nell’interpretazione del film The Big Short nasce dalla testardaggine con cui Michael Burry rimane fermo sulla sua posizione: arriverà ad avere ragione, ma quando sarà ormai a un passo dal fallimento.

Questo è un esempio perfetto per vedere come un approccio contrarian porti ad alcune convinzioni controproducenti per la gestione delle finanze:

- ostinarsi nella propria posizione

- giustificare eventuali errori riferendosi a fattori esterni.

Molti dei nuovi pessimisti sui mercati, infatti, hanno sempre una scusa per avere ragione: “Avrei avuto ragione se non fosse stato per la Fed!”, “Il sistema non è ancora crollato ma ci è vicino”.

Se nessuna di queste scuse funziona, allora si inizia a mettere in discussione i dati. In qualche modo, si deve giustificare l’errore di non aver ancora investito e di aver perso un rialzo.

Spesso, ciò che accade è che numerosi investitori siano costantemente alla ricerca del prossimo grande ribasso, per poi poter avere un altro mercato rialzista. Ma anche un mercato positivo lungo come quello dal 2009 al 2021 è una rarità.

Insomma, si è sempre in cerca del miraggio.

La storia dei mercati ci insegna che è preferibile investire con un’ottica di lungo termine, piuttosto che cercare di trovare il prossimo grande ribasso.

Obiettivi finanziari, orizzonte temporale, tolleranza alla volatilità e flussi di cassa sono gli unici 4 fattori che devono determinare cosa fare con i tuoi soldi. Tutto il resto è solo… un film!