BLOG

Per molte persone, in particolare giovani, è sempre più forte il desiderio di andare in pensione prima rispetto a quanto previsto dalla legge.

Questa volontà, unita all’incertezza sull’ammontare delle future pensioni, porta a una domanda: quanto denaro serve per andare in pensione serenamente?

Come professionista – e con la curiosità che mi contraddistingue da sempre – ho fatto una sorta di “ricerca” personale, per trovare una risposta attendibile.

Quanto è abbastanza per andare in pensione comodamente? Le statistiche

Ho iniziato a cercare valori e statistiche. Così, sul sito di finanza Bloomberg, ho trovato un interessante articolo in cui un team di ricerca ha fatto agli investitori di tutto il mondo proprio questa domanda:

“Quanto è abbastanza per te per andare in pensione comodamente?”

I risultati hanno rilevato valori molto alti:

Analizziamo insieme questi numeri.

Aspettative sulla pensione: i valori medi

La risposta media è compresa tra 3 e 5 milioni di dollari: un terzo degli intervistati ha detto 3 milioni di dollari; mentre un altro terzo ha dichiarato di essere più vicino a 5 milioni di dollari.

Meno del 3% delle persone nel sondaggio ha affermato che vivrebbe con 1 milione di dollari o meno.

Valori decisamente elevati.

Questi numeri potrebbero essere alti a causa di:

- tipologia di intervistati, forse gli intervistati sono molto benestanti

- aspettative, gli intervistati potrebbero avere aspettative troppo alte e poco reali

- difficoltà nella risposta, questa domanda è difficile per la maggior parte delle persone.

È bello puntare in alto, ma è anche importante essere realistici. Sfortunatamente, la maggior parte delle persone non accumulerà mai somme vicine a quelle della statistica.

Caso US: cosa succede al momento della pensione?

Per proseguire con l’analisi, prendiamo i dati più accessibili, ovvero quelli sugli Stati Uniti:

- 15,3 milioni di famiglie con 1 milione di dollari o più (11,9% di tutte le famiglie)

- 8,0 milioni di famiglie con 2 milioni di dollari o più (6,3% di tutte le famiglie)

- 5,7 milioni di famiglie con 3 milioni di dollari o più (4,4% di tutte le famiglie)

- 4,5 milioni di famiglie con 4 milioni di dollari o più (3,5% di tutte le famiglie)

- 3,5 milioni di famiglie con 5 milioni di dollari o più (2,8% di tutte le famiglie).

Il patrimonio netto medio negli Stati Uniti è di poco superiore a 121.000 dollari.

C’è un’ampia gamma intorno a questa mediana (valore centrale in una serie di dati disposti in ordine crescente o decrescente), ma è anche evidente la discrepanza tra il numero di persone che pensano di diventare milionari e il numero effettivo di persone che ce la farà.

Se guardiamo al resto del mondo, poco più dell’1% della popolazione è milionaria, percentuale che sale al 3% per quanto riguarda il nostro Paese.

La buona notizia è che la maggior parte delle persone tende a sopravvalutare la quantità di denaro di cui avrà davvero bisogno per la pensione.

Inoltre, la maggior parte delle persone che vanno in pensione milionarie non arrivano mai a spendere tutti i loro soldi.

Pensionamento negli Stati Uniti: come è gestito il denaro?

Un rapporto del 2018 dell’EBRI ha studiato i dati sul reddito e sulle attività finanziarie degli americani più anziani per vedere quanto del loro patrimonio hanno speso durante i primi 20 anni di pensionamento.

Dopo due decenni di pensionamento, la maggior parte delle persone spende meno di quanto si possa pensare:

- gli individui con meno di 200.000 dollari risparmiati hanno speso solo circa un quarto delle loro risorse,

- quelli con risparmi tra 200.000 e 500.000 dollari hanno speso circa il 27% dei loro soldi,

- i pensionati con mezzo milione o più appena prima del pensionamento hanno speso meno del 12% del loro denaro,

- un terzo di tutti i pensionati, a prescindere dal loro importo iniziale, ha effettivamente aumentato il proprio patrimonio nei primi due decenni di pensionamento.

Quindi le persone con più soldi hanno avuto il tasso di “prelievo” più basso.

Medie e mediane non raccontano mai l’intera storia, poiché molto dipende dalle varie circostanze.

Quanto spendiamo in pensione?

Tuttavia, ci sono alcune ragioni logiche che portano ai risultati appena visti:

- alcune persone risparmiano molti soldi rispetto al loro fabbisogno, a causa delle numerose incertezze ad esempio su aumento dei costi sanitari, rendimenti del mercato, andamento dei tassi di interesse, inflazione, prospettive economiche e così via,

- senza una fonte di reddito affidabile in arrivo può spaventare spendere denaro, quindi molti pensionati diventano prudenti rispetto a spese e consumi,

- molti pensionati sopravvalutano le loro spese in pensione.

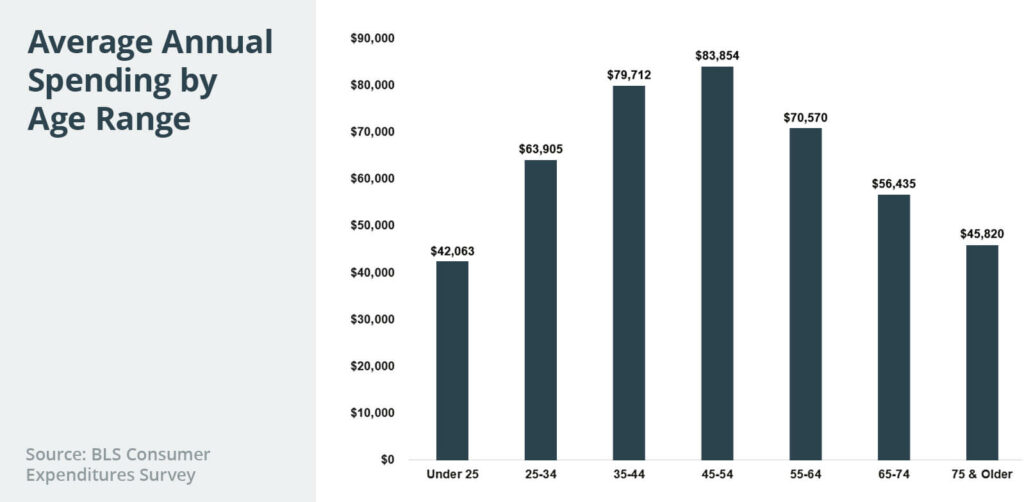

Il Bureau of Labor Statistics tiene traccia della spesa media dei consumatori per età; il picco della spesa è raggiunto prima dell’età pensionabile e da lì diminuiscono:

Va detto che il pensionamento è ancora un concetto relativamente nuovo. In passato la maggior parte delle persone lavorava semplicemente fino a morire.

Quindi ha senso che la gente dica che ci vorrà un numero a sette cifre per sentirsi a proprio agio in pensione. E ha anche senso che molte persone risparmino troppo e spendono meno in pensione.

Tirando le somme, possiamo dire che questo aspetto non è facile da valutare e pianificare, perché è difficile fare piani finanziari che possono durare per 2 o 3 decenni una volta che si va in pensione.

Ecco perché la pianificazione della pensione è un processo e non un evento.

Nel tempo sarai costretto ad aggiornare i tuoi piani precedenti, apportare correzioni di rotta e ricalibrare le tue aspettative in base a ciò che la vita ti offre.

Se da un lato ti potrà sembrare complicato, dall’altro hai il vantaggio di avere ancora tanti anni davanti a te per trovare la tua – personale – risposta a questa domanda.

Ti potrebbe interessare

Dismorfia monetaria: cos’è e cosa comporta

Inflazione, correlazione e portafoglio 60/40

Vivere di rendita: quali sono i rischi?

Messaggio pubblicitario con finalita promozionale. I contenuti degli articoli pubblicati sul presente sito sono redatti da Diego Mazzi. Fineco non si assume alcuna responsabilità in merito alla correttezza, completezza e veridicità delle informazioni fornite. Il contenuto degli articoli pubblicati su questo blog non rappresenta in alcun modo una ricerca in materia di investimenti, né un servizio di consulenza in materia di investimenti, né attività di offerta al pubblico di strumenti finanziari. Eventuali decisioni che ne conseguono sono da ritenersi assunte dal cliente in piena autonomia ed a proprio rischio. Fineco declina ogni responsabilità circa eventuali danni lamentati in conseguenza delle decisioni di investimento assunte.