BLOG

“Il passaggio di patrimonio, da una generazione all’altra, può innescare una pressione sulla vendita di titoli che manterrà i rendimenti bassi per i decenni a venire?”

La domanda è piuttosto particolare, ma in effetti, ha un senso, cerchiamo di capirne di più.

Per fare un’analisi quanto più complessiva possibile, prendiamo in esame dati e grafici relativi al mercato USA.

Il mercato americano, infatti, pesa circa 2/3 sull’indice azionario globale e le dinamiche di questo mercato hanno un impatto notevole a livello internazionale.

Passaggio generazionale e patrimonio finanziario

Di generazione in generazione, in media, si sta abbassando la quantità di patrimonio che le persone riescono ad accumulare nell’arco della loro vita.

Pertanto capita spesso che le eredità ricevute, sia immobili che investimenti, vengano vendute dagli eredi per vivere con un tenore di vita migliore, azzerando nel tempo i risparmi della generazione precedente.

Talvolta questa dinamica inizia ancora prima della vera e propria successione, con i genitori che sostengono il tenore di vita dei figli, anche quando questi ultimi hanno già messo su famiglia.

Oggi, la maggior parte del mercato azionario è detenuta dai boomer (i nati tra il 1946 e il 1964).

Dunque la generazione X (1965-1980), quella appena successiva, non è molto coinvolta in queste dinamiche.

Al contrario, la generazione Y (detta anche dei Millennials, 1980-1996) le vive e le vivrà appieno.

Mercati finanziari e tendenze demografiche: il caso USA

Guardando le cose da questo punto di vista, la domanda che ci siamo appena posti è veramente centrata.

Allo stesso tempo, però, ho dei dubbi sull’utilizzo dei dati demografici per prevedere l’andamento del mercato azionario.

Perché? Ecco 3 motivazioni che arrivano dall’esame del mercato americano.

1. Legame tra investimenti e demografia

Per prima cosa, le tendenze demografiche sono abbastanza facili da mappare. I mercati conoscono cosa sta arrivando e, come sappiamo, i mercati prezzano sempre ogni informazione nota.

Negli anni 2000 i boomer, nel pieno della loro età lavorativa e di capacità di risparmio, avrebbero dovuto sostenere i mercati azionari, ma non è stato così.

Robert Shiller in Irrational Exuberance sostiene che “se i modelli di risparmio nel ciclo di vita dovessero essere la forza dominante dei mercati, tenderebbero a esserci forti correlazioni tra il comportamento dei mercati e i dati demografici”.

Tuttavia guardando i dati a lungo termine si scopre che in realtà c’è stata una relazione relativamente scarsa.

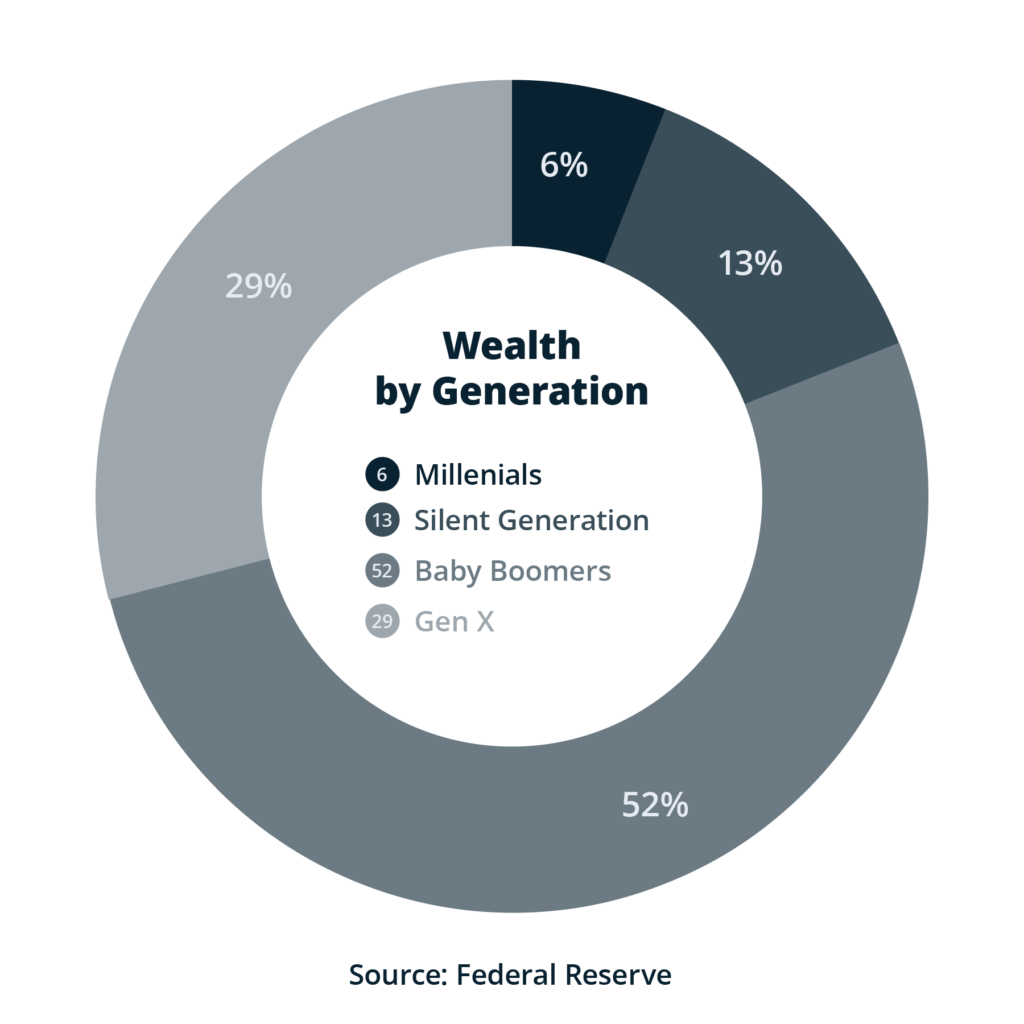

In questo grafico possiamo vedere la ricchezza USA divisa per generazione:

Se tutti i boomer decidessero di vendere i loro investimenti azionari, sicuramente i mercati finanziari sarebbero messi sotto pressione, ma non credo che accadrà.

Pensaci: il 10% dei più ricchi possiede l’80-90% delle azioni. Le persone della classe benestante non avranno bisogno di spendere tutti i loro soldi per vivere meglio.

2. Aspettative di vita ed eredità patrimoniale

Un altro aspetto da valutare, per comprendere la relazione tra investimenti e demografia, è che la speranza di vita in tutti i paesi occidentali è molto maggiore di qualche decennio fa. In passato, in media, si moriva dopo 10 anni dalla pensione.

Un maschio di 65 anni negli Stati Uniti ha un’aspettativa di vita di 85 anni. Per le donne questa cifra sale a 87 anni. In una coppia sposata in età pensionabile, c’è una probabilità del 50% che uno dei due viva fino a 95 anni.

Partiamo dal presupposto che non tutte le eredità vengono vendute – ho visto molte persone trattare con grande rispetto i risparmi accumulati dai genitori.

Ma anche se tutte le eredità venissero liquidate, le vendite non sarebbero nello stesso momento.

3. Prossimo passaggio generazionale e prospettive finanziarie

Guardiamo, infine, a un altro dato demografico USA: se i boomer detengono più della metà della ricchezza, i millennials (1965-1980) sono invece la generazione più numerosa.

Questo ci dice che la generazione più numerosa negli USA sta per raggiungere il picco della carriera lavorativa e, inoltre, si tratta del gruppo demografico più istruito della storia.

Ciò dovrebbe tradursi in salari più alti e quindi in una maggiore capacità di investire i propri soldi nel mercato azionario.

Quando si investe nei mercati finanziari gli aspetti da valutare sono sempre molti, ma, dati alla mano, il passaggio dai boomer alle generazioni successive non sembra proprio essere un catalizzatore di scarsi rendimenti futuri.

L’unico contesto in cui gli investimenti e demografia sembrano legati e che potrebbe davvero risentire in modo piuttosto importante di questo passaggio, in Italia, è il settore immobiliare.

Il calo demografico costante, infatti, causerà un contraccolpo molto forte nei prossimi decenni. E già oggi 2 immobili su 3, tra quelli ereditati, vengono messi in vendita.

Da non sottovalutare nemmeno il numero sempre più ristretto di giovani che comprano casa e il diverso punto di vista delle nuove generazioni che non hanno più il “mito” dell’immobiliare come quelle precedenti.

Ti potrebbe interessare

Mutuo: una guida completa

Analisi e prospettive dei mercati finanziari attuali

Patrimonio e ricchezza: le differenze tra generazioni

Messaggio pubblicitario con finalita promozionale. I contenuti degli articoli pubblicati sul presente sito sono redatti da Diego Mazzi. Fineco non si assume alcuna responsabilità in merito alla correttezza, completezza e veridicità delle informazioni fornite. Il contenuto degli articoli pubblicati su questo blog non rappresenta in alcun modo una ricerca in materia di investimenti, né un servizio di consulenza in materia di investimenti, né attività di offerta al pubblico di strumenti finanziari. Eventuali decisioni che ne conseguono sono da ritenersi assunte dal cliente in piena autonomia ed a proprio rischio. Fineco declina ogni responsabilità circa eventuali danni lamentati in conseguenza delle decisioni di investimento assunte.